Эксперты сдержанно говорят о печатном станке

– За первые 7 месяцев т.г. в Казахстане увеличился объем наличных денег в обращении на 28,8%, денежная масса в стране выросла на 5,9%. На ваш взгляд, с чем это связано? Откуда взялись совершенно фантастические объемы налички? Не включил ли Нацбанк печатный станок?

– Надо сравнить денежную базу в узком определении и агрегат М0. В первом случае мы видим снижение, во втором – рост. Скорее всего, наличность в обращении выросла за счет сокращения обязательных резервов.

– Каковы могут быть экономические последствия увеличения объема наличных денег в обращении? Насколько эти тренды находятся в общем русле с проводимой политикой инфляционного таргетирования? Есть ли риск того, что вырастет инфляция в стране? Можно ли говорить о прямой пропорциональной зависимости увеличения денег в обороте и увеличении инфляции?

– Пока инфляцию удается сдерживать, и никаких особых рисков я не вижу.

– Может ли оказывать влияние тот факт, что в стране становится все больше денег в обращении, на валютный курс?

– На валютный курс больше влияют сальдо по счету текущих операций и ожидания населения.

– На какую величину, по идее, может увеличиваться без каких-либо негативных последствий для экономики денежная масса и наличные деньги в обращении?

– Трудно сказать. Статистически значимой связи между инфляцией и изменением М0 нет.

– С другой стороны, денежная база, или деньги Национального банка, с начала года уменьшились на 6,3%. О чем говорит этот показатель?

– Речь идет, наверное, о снижении обязательных резервов. Формально доля нестандартных кредитов сократилась.

Вот такое блиц-интервью состоялось у меня с известным казахстанским экономистом Жарасом Ахметовым.

Тема денежного обращения в Казахстане практически табуирована. Ряд экспертов, к которым я обратилась за комментариями либо промолчали в ответ, либо сослались на свою некомпетентность в этом вопросе. Причина понятна: эксперты денежного рынка работают в частных финансовых структурах, которые находятся под надзором Нацбанка. Регулятор априори не приветствует, когда подконтрольные компании начинают рассматривать через лупу его действия, анализировать и, чего доброго, еще и критиковать.

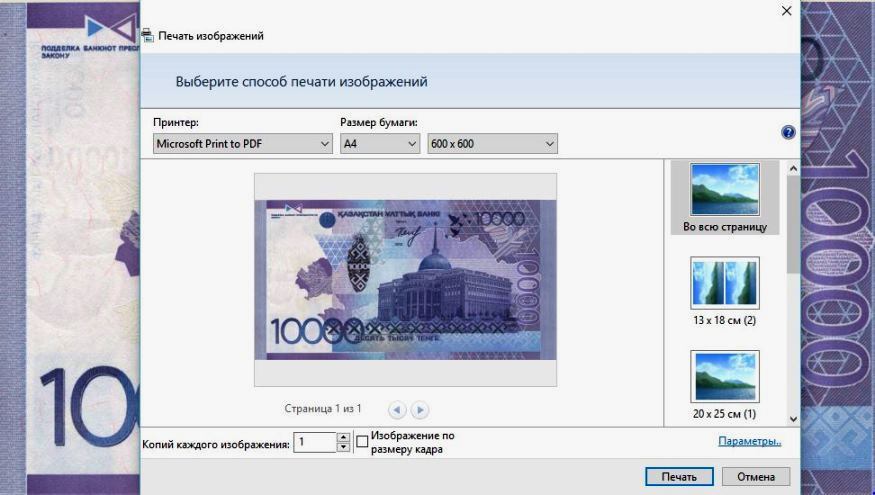

Тем не менее, буквально на днях мы получили косвенное подтверждение тому, что печатный станок Монетного двора все-таки штамповал новые деньги.

Асан Курманбеков и Мурат Темирханов, аналитики Halyk Finance, в своем макроэкономическом отчете за третий квартал 2016 года в целом охарактеризовали «текущий процесс принятия решений и направленность денежно-кредитной политики адекватными складывающейся ситуации на рынке». Однако отметили, что у Национального банка еще есть возможности для улучшения прозрачности и коммуникации с рынком, особенно в части валютной политики. «Также, на наш взгляд, к негативному моменту, совпавшему по времени с переходом к политике инфляционного таргетирования, можно отнести денежную эмиссию, осуществленную НБК в 2015 году на сугубо фискальные цели (покупка акций госкомпании «КазМунайГаз», компенсация по депозитам физических лиц в связи с переходом к свободно плавающему курсу тенге, докапитализация Фонда проблемных кредитов), что снижает доверие к регулятору», — отметили эксперты.

Куда ведет политика количественного смягчения?

«Уже почти восемь лет крупнейшие центральные банки мира проводят ультрастимулирующую политику. Это достигается за счет раундов количественного смягчения, крупномасштабных покупок активов, политики низких, а в отдельных случаях, и отрицательных ставок. Валютные войны продолжаются, а лидером в этом направлении на протяжении данного периода были США. Однако ощутимого результата в виде ускорения роста мирового ВВП и снижения государственного долга стран нет. Деньги есть, а результатов нет», — делится своими наблюдениями Николай Ивченко, аналитик ГК Forex Club.

Тон в политике количественного смягчения сегодня продолжают задавать ФРС США, Банк Англии, Европейский Центробанк. Из развитых стран лишь банк Японии стал менее агрессивен. «В США, да и во всем мире, создан огромный навес из денежных средств центральных банков. Отношение денежной массы к ВВП США по итогам 2015 года составило 68,8%. Так высоко оно было только после второй мировой войны. Закончилось это, как мы знаем из истории конца 60-х — начала 70-х годов, всплеском инфляции в США до +14%, четырьмя волнами снижения фондовых рынков (два из которых можно смело назвать обвалами), двумя рецессиями с подозрением на третью и ростом мировых цен на золото и другие драгоценные металлы. Текущая ситуация в мировой экономике во многом схожа с тем периодом», — уверен Николай Ивченко.

Между тем некоторые эксперты в России и Казахстане, глядя на включенные печатные станки в развитых странах, предлагали и нам последовать этому примеру. Дескать, лучше печатать новые объемы денег, чем почти небезосновательно так глубоко девальвировать валюту. И это предложение, как видим, просочилось и в коридоры Нацбанка РК. Правда, действуют там тихо и осторожно, словно экспериментируют. Если средний ежегодный объем эмиссий мировых валют составляет около $750 млрд. (за последние 8 лет объем мировой денежной массы резервных валют вырос почти в 3 раза!), то мы лишь балуемся, печатая деньги на неотложные нужды.

Теоретически эмиссия в развивающихся экономиках всегда приводит к ослаблению курса национальной валюты и усилению инфляционного давления. То есть, Нацбанк РК сегодня стоит перед большой дилеммой. Если потенциал ослабления курса тенге существует и приемлем (даже в бюджете курс равен 360 тенге за доллар в то время как текущий курс равен 331,74 тенге), то в отношении инфляции он зажат в большие тиски: Инфляцию необходимо во что бы то ни стало загнать в коридор 6-8%. Значит, тут нужно соблюсти некоторый баланс: и курс тенге уронить в необходимых пределах, и инфляцию не отпустить вскачь. Наверное, именно поэтому действия Нацбанка по эмиссии пока остаются чисто экспериментальными.

***

© ZONAkz, 2016г. Перепечатка запрещена. Допускается только гиперссылка на материал.