Эта тема поднимается все чаще, несмотря на то, что обычно инвестиционные аналитики воздерживаются от подобных оценок, чтобы не пугать инвесторов. И пузыри эти наблюдаются повсюду, это уже «корзина пузырей» — в самое ближайшее время они могут лопнуть на рынке акций, криптовалют, на рынке недвижимости целого ряда стран. И тогда мало никому не покажется.

Уолл-стрит нервничает

Еще в сентябре с Уолл-стрит послышались предупреждения о пузыре на рынке. Сначала управляющий Deutsche Bank Джон Крайан заявил: «Сейчас мы наблюдаем признаки пузырей во всем большем количестве уголков рынка капитала, там, где мы не ожидали их увидеть».

Затем Ллойд Бланкфейн, управляющий Goldman Sachs сказал о том, что он начинает нервничать, когда доходности корпоративных бондов ниже дивидендной доходности акций. На языке инвесторов это означает, что тренды приближают рыночный крах.

Автор статьи «Рыночный пузырь стал настолько большим, что даже представители Уолл-стрит начинают нервничать» Грэм Саммерс поясняет, что, конечно же, банкиры любят пузыри, потому что на рынках происходит больше сделок M&A, IPO и пр., которые приносят им деньги. Но это скорее тайные желания с долгосрочными последствиями, а инвестиционные банкиры все-таки предпочитают ситуацию, когда акции находятся в бычьем тренде. Другое дело, что бесконечно долго это продолжаться не может.

Пузырь на 37 трлн. долларов

«Капитализация всех компаний (банков и нефинансового бизнеса), обращающихся на всех биржах на территории США, превысила 45.5 трлн. долларов, из которых непосредственно американских акционерных обществ на 37 трлн. долларов», — пишет аналитик Павел Рябов.

Впрочем, у него есть и более занимательная информация: за 5 лет рынок прибавил 17 трлн. долларов, или вырос почти в два раза! И более выраженные эмоции: «Насколько же жалок и ничтожен доткомовский пузырь по сравнению с тем кретинизмом, что мы видим сейчас?».

По его данным, на 30 октября с.г. отношение капитализации американских банков и компаний к номинальному ВВП составило 1.82 – это абсолютный исторический максимум. В период пузыря доткомов этот коэффициент составлял 1.77. И сейчас он даже выше, чем в момент величайшего пузыря 30-х годов.

«Хотя в распоряжении нет детализированных рядов того периода, но по оценочным данным в момент краха 30-х годов было 1.65. Но стоит отметить, что степень концентрации бизнеса на публичных торгах в то время была существенно меньше, чем сейчас. Однако, в любом случае, текущие события неординарные и мы присутствуем при грандиозном пузыре столетия», – убежден эксперт.

Он предлагает запомнить этот момент: дальше не только Америку, но и весь мир ждет катастрофа.

Что имеем? «Пузырь всего»

Раньше никогда не случалось так, чтобы спекулятивные пузыри вырастали каждые 7-8 лет. Но в новом тысячелетии все происходит именно таким образом.

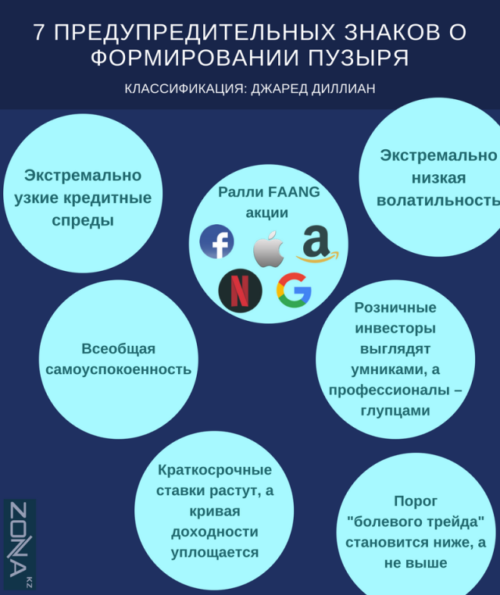

«В 2000 году у нас был дот-ком пузырь. В 2007 году у нас был пузырь на рынке жилья. И теперь в 2017 году у нас есть пузырь всего», — дает свою классификацию пузырей бывший трейдер Lehman Brothers Джаред Диллиан, и поясняет последнюю фразу: «Почему мы называем текущий пузырь “пузырем всего”? Да потому что теперь мы наблюдаем пузыри в различных классах активов одновременно».

Первый пузырь сформировался, по мнению аналитика, на рынке жилой недвижимости. Это происходит во многих странах: Канаде, Австралии, Швеции, Гонконге, Китае. Например, цены на калифорнийскую недвижимость выросли на 69%, начиная с 2010 года. А в Канаде цены на жилье взмыли вверх на 1040% за тот же период времени. К этому привела ультрамягкая монетарная политика, и пузырь надут настолько, что у него не осталось никакого запаса прочности: он неминуемо лопнет, и очень скоро.

Второй пузырь уже очевиден на рынке криптовалюты. «Сегодня только и слышишь о бесконечных новых первичных размещениях токенов (ICOs). Эти ICOs взрываются в цене в первый торговый день, и все становятся богатыми. Бесплатные деньги!», — пишет Джаред Диллиан.

Он абсолютно убежден, что когда люди начинают получать бесплатные деньги, становится очевидно, что конец где-то рядом: «Криптовалюты – это огромный пузырь, потому что люди, зарабатывающие на них, имеют гораздо больше, чем заслуживает их интеллект, помноженный на их усилия. И это один из важнейших признаков пузыря».

Что касается рынка акций, то и здесь есть бумаги, которые чрезвычайно переоценены. В частности, это акции Facebook, Amazon, Apple, Netflix и Google, которые дали почти треть прироста индекса S&P 500 в 2017 году.

Точно также он ставит под сомнение моду на индексные инвестиции: «Каждый, кто поверил в то, что инвестирование в товарные индексы – это новая парадигма, оказался в дураках. Я полагаю, что нечто похожее произойдет с индексным инвестированием на рынке акций. Через год-два у нас будет абсолютно другая точка зрения на такое инвестирование. Мы перестанем думать об акциях и облигациях вообще как о классе активов, и вновь вернемся к поиску индивидуальных акций и облигаций».

«Когда денежные потоки в индексы развернутся – а они развернутся – будет очень плохо», — предупреждает эксперт. Джаред Диллиан, ветеран Уолл-стрит, уверен, что и «рынок корпоративного кредитования подошел к краю. Если в вашем портфеле есть корпоративные облигации (и правительственные облигации развивающихся стран), я бы предложил вам избавиться от них прямо сейчас». Такие выводы он делает, опираясь на детальный анализ европейской монетарной политики.

***

© ZONAkz, 2017г. Перепечатка запрещена. Допускается только гиперссылка на материал.