Банки в загоне

Если сравнить условия для кредитных ресурсов, которые предоставляют кредитные организации и собственно само государство по многим программам, то окажется, что банковские условия не по финансовым силам населения и компаний.

Аналитики Ассоциации финансистов Казахстана (АФК) нашли лучики солнца в холодной воде. По их данным, в 2017 году казахстанскими коммерческими банками было выдано кредитов на 10% больше, чем за год предыдущий, и сумма их впечатляющая – 10,8 трлн. тенге. А в декабре прошлого года, это такой обнадеживающий своим теплом и светом луч Светила, был установлен трехлетний рекорд: было выдано 1,2 трлн. тенге в качестве займов.

Казалось бы, да, можно победно сложить руки на груди: все налаживается, впереди только солнечные дни. Но успех этот зыбкий.

Стоит только посмотреть статистику Национального банка – он как раз опубликовал итоги 2017 года. Объем кредитов юридическим лицам за 2017 год снизился на 5,8% до 8,164 трлн. тенге. Кредитование субъектов малого предпринимательства уменьшилось на 7,1% до 2,788 трлн. тенге. В отраслевой разбивке первое место, как всегда, занимает торговля – ее доля в общем объеме 15,9%. Далее идут промышленность (15,6%), строительство (7,2%), сельское хозяйство (5,5%) и транспорт (4,5%).

Несмотря на то, что годовая инфляция снилась (минус 1,4% до 7,1%), средневзвешенная ставка вознаграждения банков по выданным кредитам в тенге юридическим лицам немного уменьшилась – с 14,5% на декабрь 2016 года до 13,2% на декабрь 2017 года, а физическим лицам, напротив, увеличилась с 18,4% до 19,2%. А если рассматривать отдельные продукты, то, например, реальные ставки на потребительские кредиты без залога доходят до 35,8%, кредиты под залог – до 34,4%, ипотека – до 38,3, автокредитование – до 31,1%!

Кредиты – дорогие, что говорить…

Во многом стоимость кредита зависит от фондирования банков. Они привлекают депозиты и затем размещают их на рынке в виде кредитов. Депозиты тоже дорогие. Слишком дорогие для банков.

«По последним актуальным данным НБРК (на 01.01.18), средневзвешенная ставка по привлеченным депозитам физических лиц составила 10,5% годовых в тенге и 2,1% годовых в иностранной валюте (10,3% и 2,1% месяцем ранее). Таким образом, за 2017 год ставки по тенговым вкладам снизились на 1,5%, а долларовым — на 0,5%», – пишет в своем отчете аналитический центр АФК. В то же время он отмечает, что снижение за год депозитной базы составило 3%, или более 540 млрд. тенге.

Банки находятся в жестких тисках: если «уронить» ставки вознаграждения по депозитам, то вкладчики перестанут активно накапливать капитал на своих депозитных счетах. Ведь депозит как инвестиционный инструмент привлекателен лишь до тех пор, пока доходность существенно превышает инфляцию. В противном случае люди начнут искать новые инструменты или просто делать отложенные покупки.

Тем не менее, некоторые банки, понимая, как дорого им обходятся депозиты, начинают экспериментировать. По данным АФК, ценовые предложения банков в январе по депозитам как в национальной валюте, так и в иностранной по большей части остались на прежнем уровне, но три банка – ДБ Сбербанк, Bank RBK и ДО Банк ВТБ – снизили свои ставки по отдельным депозитам. Причем, в первую очередь было секвестировано вознаграждение именно по «коротким» вкладам, до одного года. В итоге, как отмечают аналитики, «диапазон разницы ставок по номинальным вознаграждениям вкладов до одного года увеличился. Минимальную доходность предлагает ДО Банк ВТБ в рамках вклада «Накопительный» — 6% годовых, а максимальную в размере 13,2% сразу три банка – AsiaCredit Bank, Нурбанк и Qazaq Banki».

В общем, на финансовом поле всегда присутствуют игроки, которые остро нуждаются в деньгах вкладчиков и потому очень дорого, выше рынка, оценивают короткие позиции. Это все равно, что ходить по лезвию ножа: в стране по-прежнему наблюдается рост спроса (на 2,9% — 2017 год) на долгосрочные кредиты и падение на краткосрочные (14%).

Кредит – налево, кредит – направо…

Но у банковского рынка есть серьезный конкурент – в виде правительства, которое за счет создания различным программ кредитования занимается, что называется, «всем подряд». В настоящее время существует 11 программ, среди которых есть не только безусловно важные, но и – к сожалению, довольно сомнительные.

Единственно оправданной, наверное, является программа поддержки малого и среднего бизнеса в сфере обрабатывающей промышленности. Такие предприятия могут взять заем до 1,85 млрд. тенге на срок до 10 лет по ставке не более 6% годовых. Вот где надо сосредоточить свои усилия, проводить проверку целевого использования средств, отсечь системы откатов и благодарностей за «легкие деньги», оценивать эффективность и пр. Ведь не кредитование – самоцель, а именно мультипликативный эффект. А где он, не видали?

Государственные структуры и фонды финансируют бизнесменов под уступку дебиторской задолженности, поддерживают предпринимателей в направлении франчайзинга, есть программа лизинга, хотя ставка довольно высока – 14% годовых. Отдельно выделено – вот так странность — женское предпринимательство. Никто точно не может сказать, чем отличается женский бизнес от бизнеса вообще, но как же, это новомодная фишка.

Есть абсолютно идентичные программы, оператором которых является фонд ДАМУ, направленные на финансирование приобретения или модернизации основных средств и пополнения оборотных средств – отличаются лишь их названия, ставки, сроки и объемы кредитования. И все! Конечно, менеджеры фонда найдут не пять отличий, а все пятьдесят пять, но суть остается – они дублируют друг друга.

В приоритете, конечно, поддержка бизнеса, но есть и целевые направления кредитования физических лиц. Зачем, скажите, кабинету министров заниматься автокредитованием, строить жилье и выдавать ипотеки, ссужать деньги сельским жителям по программе «Занятость-2020»? Или по программе «Массовое предпринимательство» раздавать кредиты направо и налево, призрачно надеясь, что безработные и самозанятые, как правило, люди малообразованные и не особо обременяющие себя целеполаганием, станут предпринимателями?

Зачем нужно подменять банки и микрокредитные организации, увеличивать и без того громадное влияние государства на экономику, создавать множественные коррупционные сети – чего только стоит история бывшего директора Шымкентского центра занятости, который присвоил более 437 млн. тенге, выделенных по госпрограмме, и был таков!

Представляете, какие деньги крутятся в различных государственных и квазигосударственных структурах, где почти нет никакого контроля?!

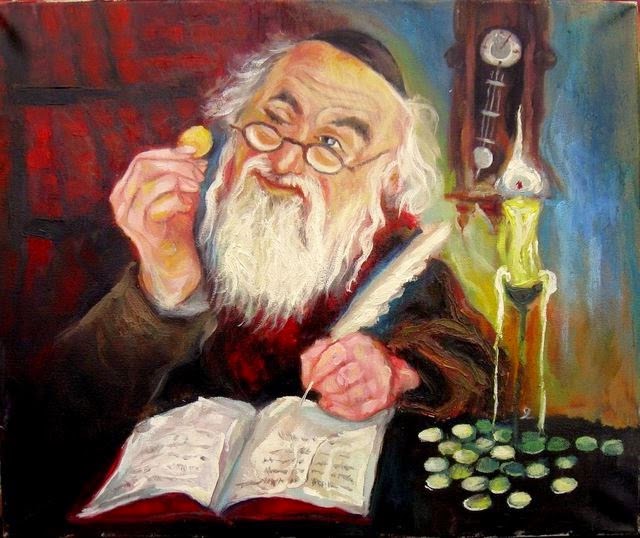

Государственные чиновники со своими программами превратились в ростовщиков и спекулянтов: дармовые (для них!) государственные деньги они ссужают, проедают, делят, списывают, приписывают нолики, строчат липовые отчеты и начисляют себе премии и бонусы.

У них своя логика. Реальная экономика, инфраструктура, качество жизни народа – ждали два десятка лет, и еще подождут. Пока не до того…

***

© ZONAkz, 2018г. Перепечатка запрещена. Допускается только гиперссылка на материал.