Кибальчиши и Плохиши

«Плохиш» Delta Bank, который лишен возможности принимать депозиты и открывать новые счета для физических и юридических лиц до 3 августа с.г., основательно подпортил благостную картину с неработающими кредитами. 98,4% займов на балансе Delta Bank признаны некачественными.

В итоге, как подсчитали аналитики ranking.kz, размер просроченной задолженности свыше 90 дней по ссудам, предоставленным банками населению и экономике РК, за май вырос сразу на 39,5%!

«Это максимальный уровень месячного увеличения объема плохих кредитов за всю историю наблюдений — с 2008 года. Предыдущий антирекорд был зафиксирован в апреле 2009 года, когда за месяц сумма просроченной задолженности свыше 90 дней увеличилась на 25,5%. В результате, доля плохих кредитов в совокупном ссудном портфеле увеличилась до 11,1% с 8% за май 2017 года», — отмечают эксперты.

Собственно, Delta Bank со своим практически полностью токсичным портфелем – не единственный, кто портит статистику. Банковский сектор условно можно поделить на два лагеря – тех, кто показывает сокращение плохих кредитов и тех, кто, напротив, за последний год (с мая 2016-го по май 2017-го) увеличил токсичный портфель. Получается ровно поровну – 15 банков в первом лагере и 15 – во втором. Еще три банка находятся в нейтральной зоне.

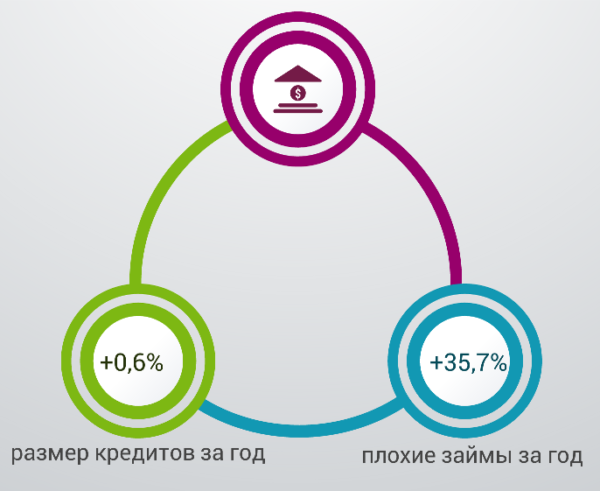

Состояние совокупного кредитного портфеля банков ухудшается прежде всего потому, что портфель новых кредитов растет недостаточно хорошо и быстро. Например, за май он увеличился всего на 0,7%. Когда банки неактивно кредитуют экономику, получается перекос: чем ниже темпы кредитования, тем выше вероятность ухудшения качества кредитного портфеля. Теория легко подтверждается практикой: по подсчетам ranking.kz, «за год размер кредитов в экономике увеличился на 0,6%, а плохие займы — на 35,7%».

Директор Центра анализа общественных проблем Public Policy Research Center, кандидат экономических наук Меруерт Махмутова уверена, что проблемный портфель с высокой степенью вероятности будет расти и дальше: «Есть системная проблема в банковской системе, которая служит причиной неработающих кредитов, — высокий уровень процентных ставок по кредитованию. Это приводит к тому, что кроме торговых проектов ни один другой проект под 20% годовых не будет рентабельным. Попытки Национального банка через изменение ставки рефинансирования стимулировать возобновление кредитной активности безуспешны. Без снижения ставок нельзя агитировать компании кредитоваться, потому что это приведет к дальнейшему росту неработающих кредитов».

Борьба с плохими займами продолжается уже несколько лет, но очистить портфели все никак не удается. Так, чтобы окончательно и бесповоротно. В свое время экс-председатель Нацбанка РК Кайрат Келимбетов торжественно отчитывался о досрочном снижении уровня токсичных активов до 10%, но прошло не так много времени, и статистика стала стремительно ухудшаться. Значит, правы эксперты: только бухгалтерскими манипуляциями эту проблему не решить.

Не регулятор, а нянька

Но теперь, кажется, и в Национальном банке стали понимать природу многих проблем, с которыми в последние годы сталкиваются коммерческие банки. Регулятор разработал Программу повышения финансовой устойчивости банковского сектора, которую планируется запустить уже вот-вот.

«Реализация программы начнется в ближайшие месяцы. Сроки реализации программы – до 15 лет, это срок, в течение которого банки должны вернуть государственные средства. При этом до 2022 года банки-участники должны сформировать капитал для покрытия своих убытков в полном объеме», – пояснил заместитель председателя Нацбанка Олег Смоляков.

Одна из главных новелл программы – ответственность акционеров, «хозяев». Уже 10 лет государство держит под постоянным наблюдением отечественные банки и в случае необходимости помогает им – капиталом, депозитами, инвестициями (пусть и за счет ЕНПФ), при этом не особенно привлекая к решению проблем финансовые возможности самих акционеров. ЗОНАКЗ об этом писала не раз, обращая внимание на то, что именно акционеры в первую очередь ответственны за дела в банках. И вот наконец регулятор тоже пришел к такой мысли.

Вероятно, в недрах Нацбанка будет создана «дочка», которая и станет оператором программы. Банки смогут рассчитывать на финансовую помощь, которая будет оформляться как субординированный долг. Олег Смоляков даже представил схему: «Солидарное участие акционеров и Оператора реализуется по принципу 1 к 2, согласно которому Оператор единовременно предоставит денежные средства в размере 66% от размера докапитализации банка, а акционеры не менее 33% от размера докапитализации».

Акционеров, правда, никто не собирается прессовать. Им будет предоставлена возможность поэтапной капитализации банков для постепенного признания убытков, банки должны решить проблемы с неработающими займами, которые оказывают давление на капитал и сдерживают расширение кредитование экономики.

Пересмотр и оптимизация действующих стратегий и бизнес-моделей банков, снижение давления на их капитал в результате провизирования и списания неработающих кредитов приведут к расширению кредитования приоритетных отраслей экономики в объеме не менее 300 млрд. тенге ежегодно, уверен Олег Смоляков.

В общем, государство намерено и дальше исполнять роль старшей няни, правда, помощь будет предназначаться только одному системообразующему банку (впервые в документах Нацбанка этот термин звучит в единственном числе), а также крупным и социально значимым банкам (тоже новенькая формулировка).

***

© ZONAkz, 2017г. Перепечатка запрещена. Допускается только гиперссылка на материал.