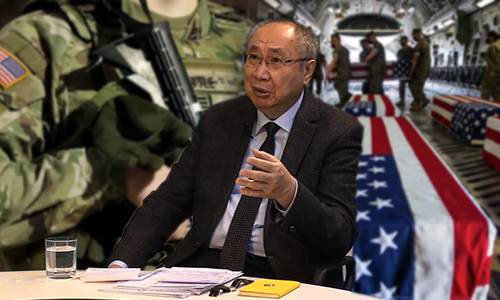

Алматы. 24 апреля. КазТАГ – Валентина Владимирская. Казахстанские банки конкурируют сейчас не только друг с другом, но и с маркетплейсами, сервисами платежей. ДБ АО «Сбербанк» (Казахстан) намерен развиваться на омниканальной платформе, превращаясь в центр оказания услуг для бизнеса и физлиц и переходя от решений управления проектом к agile подходу. Об этом, о регулировании банков и разнообразии клиентов в интервью МИА КазТАГ с председателем правления банка Александром Камаловым.

***

— Александр Ильясович, насколько успешным для «Сбербанка» (Казахстан) оказался 2018 год? Сейчас банки бьются технологиями и тратят огромные деньги, чтобы наверстать упущенное. Насколько сложно вам в этих условиях конкурировать?

— 2018 год для нас – знаковый. Банк вышел на второе место по активам в банковской системе. Мы сформировали рекордный операционный доход за всю историю существования в Казахстане. Операционный доход для нас – это в том числе, база достаточности капитала и источник инвестиций.

Если сравнить с рынком, то в это время на рынке часть банков вышла из банковской системы, часть – объединилась. В принципе, это – тренд не только казахстанского, но и российского, европейского, американского рынков. Тренд связан с базелевскими решениями, которые с позиций риск-ориентированного подхода утверждают довольно высокий уровень достаточности капитала, с одной стороны.

С другой стороны, современные тренды развития технологий требуют существенных вложений банков. Здесь уже банки начинают конкурировать не только сами с собой, но и с крупными платформами. Мы видим примеры. Если говорить по соседям, то в Китае крупнейшая в мире онлайн B2B торговая платформа Alibaba запустила компанию Ant Financial Services («финансовый муравей» – КазТАГ), которая дает микрофинансирование в объеме нескольких миллиардов долларов и, соответственно с покрытием количества клиентов больше 100 млн человек. Есть соответствующий сервис платежей, тоже платформенное решение под названием «Вичат» (WeChat – мобильная коммуникационная система для передачи текстовых и голосовых сообщений, разработана китайской компанией Tencent), который консолидирует около 600 млн пользователей в Китае, при этом бесплатно и с идентификацией клиента через голос.

Для банков конкурентное поле становится сложным. У банков – сложная регуляторика и комплайенс, которые формируют определенную затратную составляющую. Риск ориентированный надзор – это достаточность капитала плюс инвестирование, чтобы конкурировать с платформенными компаниями и финтеком.

— Как «Сбербанк» (Казахстан) развивает технологическую составляющую бизнеса?

— Результат прошлого года позволил нам увеличить инвестиции в 2019 году до Т10 млрд в наше технологическое развитие. Наши инвестиции целенаправленные – в технологии, филиальную сеть и людей. По направлению технологий в этом году мы обновляем платформы для корпоративных клиентов по онлайн банкингу. Появится больше 20 дополнительных сервисов в онлайне. Естественно, мы запускаем новые продукты в рознице: карты лояльности, кредитные карты и моментальный выпуск карт с помощью эмбоссеров (устройств для механического выдавливания на лицевой стороне карты разной информации – КазТАГ).

— Не именных?

— Нет, у нас будут именные. Неименные мы запустили в прошлом году. А в этом – поставили себе задачу – выпускать карты для клиентов в максимально короткое время, за семь минут.

Третья составляющая инвестиций в технологии – это кибербезопасность. Здесь мы используем технологии нашей группы, по сути, импортируем антифрод мониторинги, киберзащищенность из России. Все больше продуктов и сервисов мы выводим в онлайн и сервисы должны быть безопасны для клиентов.

В прошлом году мы решили развивать дальше филиальную сеть – это второе направление инвестиций. В ближайшие три года мы планируем открыть дополнительно 20 точек, девять новых точек продаж – в этом году.

Отдельная история – то, что мы постоянно работаем над улучшением форматов точек в части эргономики, удобства навигации для клиентов. Последний пример – открытый полтора месяца назад операционный зал филиала в Нур-Султане в обновленном формате с дополнительными сервисами и услугами, такими, как моментальный выпуск карт, электронная инкассация с автоматическим зачислением для малого бизнеса, с возможностью подачи онлайн заявки и получения карт «на дом» или в офисе банка.

Третье направление – это люди. За любыми достижениями стоят люди. Если говорить о сервисе, обслуживании, то это тоже, в первую очередь, люди. Поэтому мы постоянно инвестируем в людей. В группе «Сбербанка» есть большой корпоративный университет, на базе нашего, дочернего, банка – корпоративный учебный центр и больше 100 программ обучения для всех категорий сотрудников банка. В среднем, каждый сотрудник минимум семь дней в год тратит на обучение.

— Каковы основные характеристики бизнес-модели банка, не видимые «со стороны»?

— Если сопоставлять с рынком, то почти все банки одинаковые по модели бизнеса.

— Нет. Даже журналистам так не кажется.

— Да? — Тогда так. Большинство банков по модели бизнеса примерно одинаковы: какие-то работают больше с розницей, какие-то – с корпоративым сегментом. Условно для себя мы видим, что наша бизнес-модель имеет такие характеристики: первое, мы остаемся в концепции универсального банка и работаем как с розничными, так и с корпоративными клиентами, в том числе и с малым бизнесом. Движком, который мы видим для себя, является омниканальная платформа – сочетание цифровых решений с физической сетью обслуживания, с нашими филиалами и точками продаж. Например, можно начать операцию в мобильном приложении, а закончить в банкомате. У нас есть такой сервис, что можно в мобильном приложении задать некую сумму выдачи денег из банкомата, подойти к банкомату, не имея карты, ввести соответствующий код и получить кэш. Или можно в онлайн банке подать заявку на кредит – придет автоматический ответ о предварительной сумме кредита, которая может быть одобрена. Дальше этот кредит можно получить в филиале.

Мы сделали онлайн открытие карт для физических лиц, но при этом клиент, исходя из его желаний, может получить карту «на дом» или прийти в филиал. Мы сделали виртуальные карты – без физического пластика, можно открыть ее в мобильном приложении банка. Одним словом, мы начинаем для себя по-другому смотреть на то, что хочет клиент.

— Это как, по-другому?

— Все-таки финальная потребность клиента – не получить кредит, а купить квартиру или, например, машину. Поэтому в розничном бизнесе мы расширяем сервисную историю с точки зрения удовлетворения финальной потребности клиента банка. Например, возьмем покупку автомобиля. Мы с крупнейшими автосалонами идем к такой модели сотрудничества: клиент приходит в салон, общается с менеджером по продаже автомобиля, а дальше просто уезжает на машине. Вот в этом – наша задача.

В части малого бизнеса мы идем к тому, чтобы максимально облегчить жизнь клиенту в части финансовых сервисов. Но не только банковского сервиса, а также в следующих услугах — ведение бухгалтерского учета, расчет заработной платы, регистрация компании. В ближайшее время мы готовим запуск сервисов для клиентов, которые будут позволять заниматься только бизнесом, не отвлекаясь на микрофинансовое сопровождение.

— То есть, банк будет этим финансовым сопровождающим?

— Мы будем некой точкой входа и окном. Понятно, что мы имеем банковскую лицензию и выполняем только банковские операции. Но, опять-таки формируем некую структуру с нашими партнерами, чтобы клиент, придя в банк, мог иметь дополнительные сервисы, которые предлагает наш партнер.

— Кем бизнес-модель придумана? Или в банке просто скопировали иностранный опыт или опыт материнского банка и адаптировали?

— Многогранный вопрос. Если говорить про глобальную бизнес-модель универсального банка, то, как и с велосипедом – нового не придумать. Банкиры любят говорить, что все – в мелочах, дьявол – в деталях. С точки зрения деталей, общая концепция банка, как экосистемы – это групповое решение (группы «Сбербанка» – КазТАГ). Экосистема – это предложение дополнительных сервисов, в том числе – небанковских. Наполнение уже точечное, под рынок Казахстана. Это наши собственные решения: какие продукты, в каком сочетании, что мы выводим в онлайн, что остается в офлайне.

— Какие люди развивают ваши технологии? Где вы берете кадры? Будете ли вы развивать технологии, связанные с искусственным интеллектом?

— У нас уже есть решения с использованием искусственного интеллекта.

— Я знаю. Вы их представляли года 2-3 назад.

— Важно в текущей конкурентной истории соответствовать времени. Поэтому мы меняем организационную составляющую, переходим больше от решений управления проектом к agile подходу.

— Что это?

— Аджайл подход – это философия, выросшая из IT-компаний, которые начинали расти в гаражах и формировать разные софт продукты. Аджайл предусматривает командную работу. Команда самоорганизуется, распределяет роли, формирует собственный путь достижения цели, что позволяет быстрее доходить до финального решения. А обычный подход – это все роли жестко запротоколированы и каждый шаг подробно описан, что не всегда соблюдается.

— Получается, современные банки в какой-то степени повторяют путь Стива Джобса с его построением команды?

— Это не только банки, подобный инструментарий применяют и крупные производственные компании.

— То есть, практически весь мир идет сейчас по этому пути?

— Это – применение тех или иных элементов аджайла. Одна задача (команды банка – КазТАГ) – организационно-трансформационная.

Вторая составляющая – сами решения. Здесь мы работаем с большой палитрой решений. У нас – команда, которая изучает, в принципе, все лучшие решения в мире с точки зрения софта и «железа». У нас есть, в том числе, и внутренние разработки, плюс мы импортируем технологии из группы (Сбербанка – КазТАГ). Задача, которую видим для себя – все больше увеличивать внутри банка разработки, решения, которые предлагают внешние вендоры внутренним.

— Как вы оцениваете регулирование Национальным банком финансового сектора?

— Есть общемировые тренды, которыми идут регуляторы, основываясь на базелевских решениях: повышение требований к достаточности капитала, контрцикличность, риск-ориентированный надзор. Много полемик по этому поводу: нравится, не нравится.

Второе – в прошлом году у банков стали отзывать лицензии и финансовые институты начали консолидироваться. Это та история, через которую мы должны пройти. Если банковская система – кровеносная система экономики, то она не может жить без доверия клиентов, госорганов. Надеюсь, в этом году мы перейдем рубикон. Ведь регулятор прилагает все усилия, чтобы финально определить, что банковская система наконец-то здорова, и все плохие истории банков ушли.

— Количество банков сократится от сегодняшнего числа, как Вы думаете?

— Исходя из тренда достаточности капитала плюс необходимости инвестиций, банки будут консолидироваться. Новые истории неизбежны. Либо какие-то банки будут уходить в специализированные ниши.

— Пока что в Казахстане таких небольших банков, кажется, нет, которые имеют явно выраженную свою нишу?

— Я с вами согласен. В этом году ключевая задача регулятора – повысить доверие и определиться с качеством активов банковской системы. Консолидация – процесс более долгосрочный.

— Для Вас, как главы банка, клиенты банка в столице и в Алматы чем-то отличаются?

— Клиенты и в Алматы друг от друга отличаются. Банк должен обеспечивать одинаковый уровень сервиса, доступность продуктов в Нур-Султане, Алматы, Шымкенте и Таразе. Спрос различается. В столице выше спрос на ипотеку, чем в Алматы. В Алматы – выше на автомобили.

— Благодарим Вас за интервью!

***

Справка МИА КазТАГ:

Активы «Сбербанка» (Казахстан) за январь-март 2019 года увеличились на 1%, до Т1,912 трлн, при этом кредиты и авансы клиентам выросли на 1,2%, до Т1,149 трлн. Обязательства банка увеличились на 0,2%, до Т1,721 трлн, средства корпоративных клиентов выросли на 4,4%, до Т724,949 млрд.

Средства физических лиц – сократились на 9,6%, до Т713,934 млрд.

Собственный капитал банка за январь-март 2019 года увеличился на 9,2%, до Т190,363 млрд, уставный капитал не изменился и составил Т51,5 млрд.

На конец I квартала 2019 года по сравнению с I кварталом 2018 года чистая прибыль банка выросла в два раза – до Т10,066 млрд, прибыль до налогообложения – в 2,4 раза – до Т13,699 млрд.

***

© ZONAkz, 2019г. Перепечатка запрещена. Допускается только гиперссылка на материал.