Алматы. 19 июня. КазТАГ — Сергей Зелепухин. Прошедшая неделя выдалась весьма богатой на события в финансовой сфере. Вслед за дешевеющей нефтью заметное ослабление вновь продемонстрировали сырьевые валюты, в том числе и тенге. А в случае принятия новых санкций против России они не предвещают ничего хорошего российскому, а вслед за ним и казахстанскому валютному рынку.

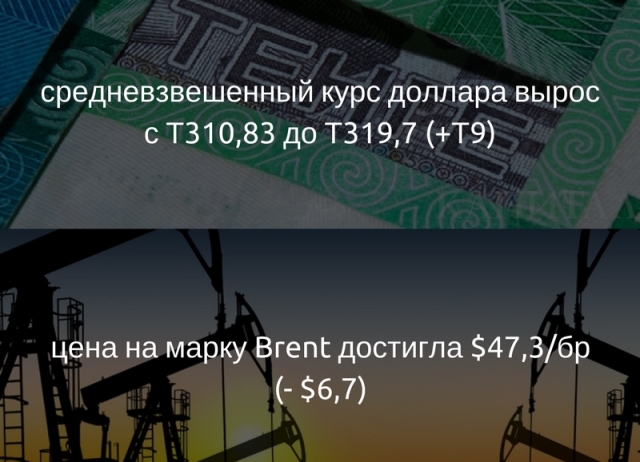

Вопреки продлению 25 мая соглашения о сокращении нефтедобычи до конца I квартала 2018 года между ОПЕК и 11 странами-экспортерами нефти, не входящими в эту организацию, «черное золото» продолжило дешеветь четвертую неделю подряд. В прошлую пятницу, 16 июня, цены на нефть марки Brent достигли отметки $47,3 за баррель, хотя еще 24 мая они находились выше $54.

Что давит на нацвалюту?

Словно в зеркале, негативная динамика нефтяных котировок нашла отражение на казахстанском валютном рынке: с 24 мая по 16 июня средневзвешенный курс доллара вырос с Т310,83 до Т319,7, или почти на Т9. Причем последняя сделка на Казахстанской фондовой бирже в прошлую пятницу зафиксировала курс американской валюты на уровне Т320,1.

Впрочем, на прошлой неделе помимо нефтяных цен в пользу доллара против сырьевых валют – в частности, российского рубля и тенге – сыграли еще два фактора. Во-первых, 14 июня комитет по открытым рынкам Федеральной резервной системы США принял решение вновь повысить базовую ставку на 0,25% — с 0,75-1% до 1-1,25%.

К слову, это должно еще больше повысить спрос инвесторов на американскую валюту и тем самым вызвать ее укрепление, попутно оказав негативное влияние на нефтяные цены, которые, как известно, номинированы в долларах США.

Во-вторых, против российского рубля и тенге сыграло решение Банка России в прошлую пятницу понизить базовую ставку с 9,25% до 9%. В результате курс доллара к российской валюте 16 июня вплотную приблизился к отметке 58 рублей. А поскольку исторически наблюдается корреляция между тенге и рублем из-за высокой зависимости казахстанской экономики от российского импорта, то ослабление рубля, в конце концов, приводило и продолжает приводить к аналогичной динамике курса тенге к американской валюте.

Причем изменения на валютном рынке России стали еще быстрей сказываться на казахстанском валютном рынке после того, как Национальный банк Казахстана начал более последовательно проводить политику свободного курсообразования.

Но то ли еще будет… Мощным ударом по российской, а вслед за ней и казахстанской валюте имеют все шансы стать новые санкции против России. А все дело в том, что в прошлую среду сенат США принял законопроект о новых антироссийских мерах, который, кроме всего прочего, содержит поручение рассмотреть вопрос об ограничении или запрете вложений в российские гособлигации.

Напомним, что предыдущие секторальные санкции распространялись только на российские госкомпании и госбанки, тогда как покупать долговые бумаги правительства России ими не запрещалось. И, несмотря на то, что новый санкционный пакет еще не одобрен в палате представителей и детально не проработан, однако западным инвесторам дан четкий сигнал о необходимости избавляться от российских долговых бумаг, пока не поздно.

Причем инвесторам дается на это время: в случае если новые санкционные меры будут одобрены в палате представителей, то с этого дня министерство финансов США должно будет в течение 180 дней разработать и предложить конкретные меры в отношении гособлигаций России.

Обвалится рубль – обвалится тенге

Но как бы то ни было, посыл западным участникам финансовых рынков подан. А поскольку именно финансовые рынки быстрее всех реагируют на то или иное событие или заявление, то уже в скором времени следует ожидать негативных результатов.

В первую очередь они будут выражаться в оттоке капитала западных инвесторов с долгового рынка России. Причем многие эксперты уже бьют тревогу, что это может привести к кризису на рынке облигаций федерального займа (ОФЗ).

Из официальных российских данных следует, что только за последние полтора года нерезиденты приобрели ОФЗ на 734 млрд рублей, обеспечив 84% суммы, которую минфин России привлек на рынке для покрытия дефицита бюджета. А всего у иностранных инвесторов сосредоточенно долговых бумаг правительства РФ на сумму 1,8 трлн рублей.

«Для российского рынка госдолга и для курса рубля иностранные инвесторы (не только американские) имеют важнейшее значение. Они приобретали до 80% новых выпусков ОФЗ в первом квартале 2017 года. Сейчас у них примерно 30% данных бумаг, и приток такого капитала поддерживает финансирование дефицита бюджета, курс рубля. При введении санкций может быть спровоцирована распродажа данных бумаг. Это повысит риски и для других инвесторов», — считает ведущий аналитик ГК TeleTrade Марк Гойхман.

По его мнению, «существенная опасность» есть не только для финансирования российского госдолга, но и для стабильности рубля. «В случае массового выхода иностранцев из ОФЗ курс доллара на Форекс может уйти в диапазон 60-65 рублей за $1», — предупреждает эксперт.

И это только один из наиболее оптимистичных прогнозов, которые дают аналитики и экономисты. Но есть куда пессимистичней.

Например, ряд российских экспертов (в частности, заведующий отделом международных рынков капитала Института мировой экономики и международных отношений РАН Яков Миркин) и вовсе считают, что новые антироссийские санкции могут вызвать взрывную девальвацию, по масштабам сопоставимую с теми, которые уже были в России в 1998, 2008 и 2014 годах. От себя добавим: и которые повторились с запозданием в Казахстане.

Опасение добавляет тот факт, что разговоры о введении ограничений или запрета на инвестиции в гособлигации России ведутся на фоне нового витка снижения нефтяных цен. Несколько успокаивает лишь то, что это пока только разговоры.

Но в любом случае Национальному банку есть над чем задуматься, а гражданам вновь следует позаботиться о сохранности своих сбережений.

***

© ZONAkz, 2017г. Перепечатка запрещена. Допускается только гиперссылка на материал.